Χρηματοοικονομικές Κρίσεις και Μακροοικονομία

ΑΦΙΕΡΩΜΑ: Οικονομικές και χρηματοπιστωτικές κρίσεις

Του ΗΛΙΑ ΤΖΑΒΑΛΗ,

Καθηγητή του Τμήματος Οικονομικής Επιστήμης του ΟΠΑ

Οι χρηματοοικονομικές κρίσεις χαρακτηρίζονται από δραστικές μειώσεις στη ροή πιστώσεων προς την οικονομία, στις τιμές των περιουσιακών στοιχείων, ειδικότερα μετοχών και ακινήτων, καθώς και στην εμφάνιση σοβαρών προβλημάτων στους ισολογισμούς επιχειρήσεων, νοικοκυριών, χρηματοπιστωτικών ιδρυμάτων και οργανισμών.

Οι οικονομικές κρίσεις συνήθως ακολουθούν παρατεταμένες πιστωτικές εκρήξεις στην οικονομία και υπερβολικές αυξήσεις στις τιμές των περιουσιακών στοιχείων, σε σχέση με τις θεμελιώδεις τιμές τους, που τελικά γίνονται μη βιώσιμές και καταλήγουν σε καταρράκωση. Οι παραπάνω μεταβολές αυτές οδηγούν σε λανθασμένη κατανομή πόρων (κυρίως κεφαλαίων αλλά και εργασίας) και παρέχουν την ψευδή εικόνα μιας εύρωστης οικονομίας.

Οι σημαντικότεροι από τους παράγοντες που οδηγούν σε έκρηξη στις τιμές των περιουσιακών στοιχείων, γνωστές και ως «φούσκες», οφείλονται στα συναισθήματα και τις πεποιθήσεις επενδυτών, συμπεριφορές επενδυτών που χαρακτηρίζονται από την ψυχολογία της αγέλης, την ασυμμετρία στην πληροφόρηση και τη μη αποτελεσματικότητά των αγορών. Επίσης, οι περισσότερες εθνικές χρηματοπιστωτικές αγορές επηρεάζονται από τις παγκόσμιες συνθήκες και διεθνείς φούσκες περιουσιακών στοιχείων.

Οι χρηματοοικονομικές κρίσεις χαρακτηρίζονται από δραστικές μειώσεις στη ροή πιστώσεων προς την οικονομία, στις τιμές των περιουσιακών στοιχείων, ειδικότερα μετοχών και ακινήτων, καθώς και στην εμφάνιση σοβαρών προβλημάτων στους ισολογισμούς επιχειρήσεων, νοικοκυριών, χρηματοπιστωτικών ιδρυμάτων και οργανισμών.

Οι οικονομικές κρίσεις συνήθως ακολουθούν παρατεταμένες πιστωτικές εκρήξεις στην οικονομία και υπερβολικές αυξήσεις στις τιμές των περιουσιακών στοιχείων, σε σχέση με τις θεμελιώδεις τιμές τους, που τελικά γίνονται μη βιώσιμές και καταλήγουν σε καταρράκωση. Οι παραπάνω μεταβολές αυτές οδηγούν σε λανθασμένη κατανομή πόρων (κυρίως κεφαλαίων αλλά και εργασίας) και παρέχουν την ψευδή εικόνα μιας εύρωστης οικονομίας. Οι σημαντικότεροι από τους παράγοντες που οδηγούν σε έκρηξη στις τιμές των περιουσιακών στοιχείων, γνωστές και ως «φούσκες», οφείλονται στα συναισθήματα και τις πεποιθήσεις επενδυτών, συμπεριφορές επενδυτών που χαρακτηρίζονται από την ψυχολογία της αγέλης, την ασυμμετρία στην πληροφόρηση και τη μη αποτελεσματικότητά των αγορών. Επίσης, οι περισσότερες εθνικές χρηματοπιστωτικές αγορές επηρεάζονται από τις παγκόσμιες συνθήκες και διεθνείς φούσκες περιουσιακών στοιχείων.

Οι διακυμάνσεις στις ροές κεφαλαίων μπορούν να ενισχύσουν τις μεταβολές στις χρηματοπιστωτικές αγορές όταν οι εισροές οδηγούν σε σημαντική αύξηση των κεφαλαίων που διατίθενται στις τράπεζες

Από την άλλη πλευρά, μεταξύ των παραγόντων που επηρεάζουν την πιστωτική έκρηξη στην οικονομία περιλαμβάνονται: πολλαπλά μακροοικονομικά shocks (απρόσμενες μεταβολές), ιδίως στην παραγωγικότητα, στις οικονομικές πολιτικές και στις ροές κεφαλαίων. Οι διακυμάνσεις στις ροές κεφαλαίων μπορούν να ενισχύσουν τις μεταβολές στις χρηματοπιστωτικές αγορές όταν οι εισροές οδηγούν σε σημαντική αύξηση των κεφαλαίων που διατίθενται στις τράπεζες, χαλαρώνοντας τα πιστοληπτικά στάνταρντ για εταιρείες και νοικοκυριά. Επίσης, διευκολυντικές νομισματικές πολιτικές μπορεί να συνδεθούν με πιστωτικές εκρήξεις. Παρατεταμένα χαμηλά επιτόκια τείνουν να επηρεάζουν θετικά τις τιμές των περιουσιακών στοιχείων και την καθαρή θέση των δανειοληπτών, τους όρους δανεισμού και μπορεί να σημαίνουν ανάληψη μεγαλύτερου κινδύνου, καθώς τα πιστωτικά πρότυπα τείνουν να χαλαρώνουν σε καθεστώς χαμηλών επιτοκίων. Τέλος, πιστωτικές εκρήξεις μπορεί να οφείλονται σε διαρθρωτικούς παράγοντες που περιλαμβάνουν την οικονομική απελευθέρωση και την καινοτομία, όταν δεν έχουν σχεδιαστεί και εφαρμοστεί σωστά. Η χρηματοοικονομική καινοτομία μπορεί να προκαλέσει έκρηξη πιστώσεων και να οδηγήσει σε υπερβολικό δανεισμό και ανάληψη μεγαλύτερου κινδύνου.

Συνέπειες για την οικονομία

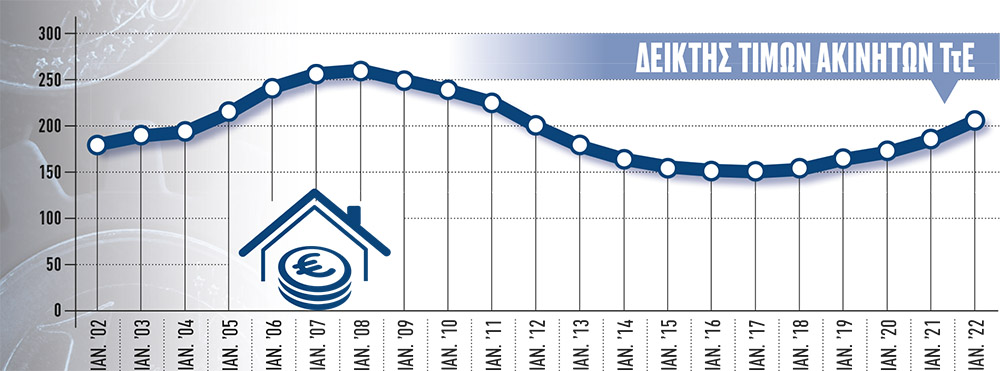

Οι συνέπειες των χρηματοοικονομικών κρίσεων είναι συνήθως σοβαρές, ειδικότερα αν αυτές συνδυάζονται με περιόδους ύφεσης ή στασιμότητας στην οικονομία. Όσον αφορά στη μικροοικονομία, αυτές χαρακτηρίζονται από μεγάλες απώλειες παραγωγής, κατανάλωσης, επενδύσεων, απασχόλησης, εξαγωγών και εισαγωγών καθώς επίσης και από σοβαρές αυξήσεις στο κόστος δανεισμού και το ιδιωτικό χρέος. Εμπειρικές μελέτες δείχνουν ότι οι παραπάνω συνέπειες είναι πιο οδυνηρές για την οικονομία όταν συνδέονται με πιστωτικές κρίσεις και πτώσεις στις τιμές κατοικιών, παρά με πτώσεις στις τιμές των μετοχών ή άλλων αξιογράφων. Επίσης, η φάση της ανάκτησης της οικονομίας μετά από τις κρίσεις αυτές είναι πιο αδύναμη και διαρκεί περισσότερα χρόνια. Αυτή η φάση συνδέεται με ασθενή εγχώρια ζήτηση και αυστηρούς πιστωτικούς όρους.

Από δημοσιονομικής άποψης, οι χρηματοοικονομικές κρίσεις μπορεί να είναι ιδιαίτερα δαπανηρές αν συνδυάζονται με τραπεζικές κρίσεις οι οποίες απαιτούν υψηλό καθαρό δημοσιονομικό κόστος για την επίλυση οικονομικών δυσχερειών και την αναδιάρθρωση του χρηματοπιστωτικού τομέα. Ο συνδυασμός του κόστους αναδιάρθρωσης του χρηματοπιστωτικού συστήματος και της ισχνής οικονομικής ανάπτυξης μπορεί να οδηγήσει σε απότομη αύξηση του δημόσιου χρέους κατά τη διάρκεια χρηματοπιστωτικών κρίσεων που μπορεί να οδηγήσει σε υποβάθμιση του αξιόχρεου της χώρας.

Ο συνδυασμός του κόστους αναδιάρθρωσης του χρηματοπιστωτικού συστήματος και της ισχνής οικονομικής ανάπτυξης μπορεί να οδηγήσει σε απότομη αύξηση του δημόσιου χρέους

Όσον αφορά στον χρηματοπιστωτικό τομέα, πέραν των σημαντικών μειώσεων στις τιμές των περιουσιακών στοιχείων, οι χρηματοοικονομικές κρίσεις οδηγούν σε περιορισμό πιστώσεων από τις τράπεζες προς την πραγματική οικονομία, οι οποίες δυσχεραίνουν την χρηματοδότηση των επενδύσεων και την οικονομική ανάπτυξη, περαιτέρω. Επιπλέον, λόγω αυξημένου χρέους, μπορούν να οδηγήσουν τις οικονομικές μονάδες (πχ, νοικοκυριά, επιχειρήσεις) σε ρευστοποιήσεις κεφαλαίου, που με την σειρά τους θα βυθίσουν περισσότερο τις τιμές των περιουσιακών στοιχείων.

Πρόβλεψη κρίσεων

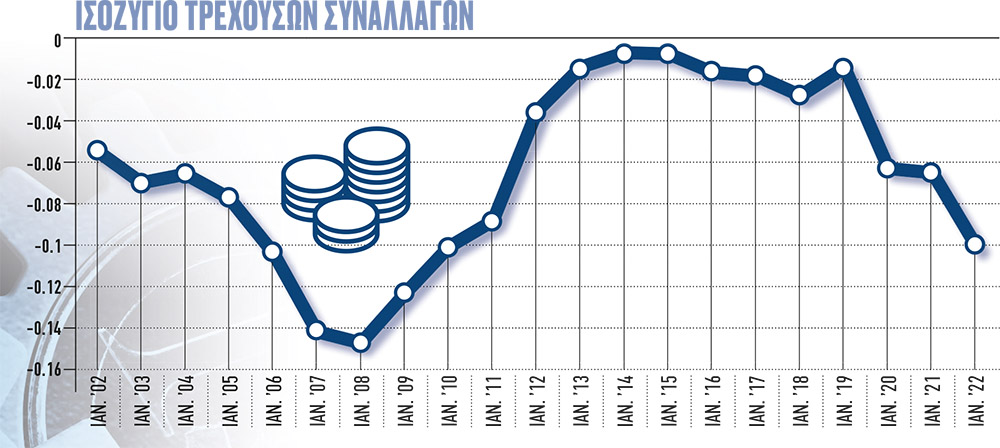

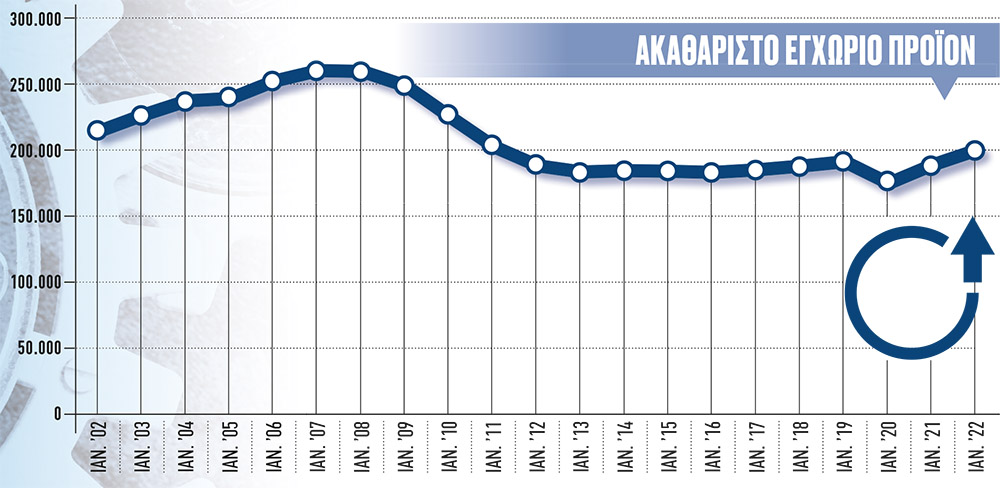

Για την πρόβλεψη των χρηματοοικονομικών κρίσεων, έχουν προταθεί οικονομετρικά υποδείγματα έγκαιρης προειδοποίησης που επικεντρώνονται στις μακροοικονομικές και χρηματοοικονομικές ανισορροπίες. Ανάμεσα στις μεταβλητές που έχουν προβλεπτική ικανότητα μελλοντικών κρίσεων περιλαμβάνονται: ο ρυθμός πιστωτικής επέκτασης, οι μεταβολές στις τιμές των περιουσιακών στοιχείων (κυρίως ακινήτων ή/και μετοχών) και ανισορροπίες στο ισοζύγιο τρεχουσών συναλλαγών. Στα διαγράμματα, δείχνουμε τα στοιχεία αυτά για την ελληνική οικονομία μετά την ένταξη της στο ευρώ.

Πως να αποφεύγονται

Για την αποφυγή των κρίσεων, οι εποπτικές αρχές των χρηματαγορών θα πρέπει να σχεδιάσουν τα κατάλληλα μικροπροληπτικά και ρυθμιστικά πλαίσια για να μπορούν να αποφασίζουν πότε και πως να παρεμβαίνουν στο χρηματοπιστωτικό σύστημα, προληπτικά. Η παγκόσμια κρίση του 2007-09 αποκάλυψε ελαττώματα στα δύο αυτά πλαίσια. Αν και η Βασιλεία ΙΙΙ θέσπισε κανόνες για καλά κεφαλαιοποιημένες και ρευστοποιημένες τράπεζες, που να είναι διαφανείς και να τηρούν υγιή λογιστικά πρότυπα, ωστόσο υπάρχει ανάγκη για πιο σαφείς πολιτικές για μεγάλα και πολύπλοκα χρηματοπιστωτικά ιδρύματα που λειτουργούν διασυνοριακά και τον περιορισμό μετάδοσης των χρηματοπιστωτικών συστημικών κινδύνων. Επιπλέον, αμφότερες η νομισματική και η δημοσιονομική πολιτική θα πρέπει να στοχεύουν, αντίστοιχα, στον περιορισμό των πιστωτικών εκρήξεων και τη δυνατότητα εύρεσης διαθέσιμων πόρων για την αντιμετώπιση πιθανών χρηματοοικονομικών κρίσεων.